Update

Wachten tot de pijn wegtrekt in de zuivelmarkt

Alle ogen zijn op dit moment gericht op Nieuw-Zeeland. Dit vanwege de recent verlaagde melkprijzen en de opmaat naar de piek in het seizoen. Sinds half juni zijn de Europese zuivelprijzen gedaald, vooral die van melkpoeders. De prijsinflatie voor zuivelproducten vlakt Europa breed wel af, maar prijzen liggen nog steeds boven die van 2021. In Nederland blijft de melkaanvoer stijgen, al liggen de melkprijzen iets lager. Benieuwd naar alle cijfers, trends en ontwikkelingen? Lees de update.

In het kort

Prognose melkproductie 2023 in belangrijkste exportregio’s naar beneden bijgesteld

In de meeste exportregio’s hebben lagere melkprijzen bijgedragen aan een lagere melkproductie. Rabobank tempert dan ook de prognose van melkproductie in 2023. De prognose voor de belangrijkste exportregio’s is bijgesteld van 0,5% naar 0,3% jaar-op-jaar groei (zie figuur 1). Voor volgend jaar gaan we vooralsnog uit van een plus van 0,4% ten opzichte van 2023. Op dit moment zijn de ogen gericht Nieuw-Zeeland waar de piek in melkvolumes in oktober wordt bereikt, terwijl de seizoensproductie in de EU en Verenigde Staten (VS) daalt.

Figuur 1: melkproductie in belangrijkste exportregio’s

Nieuw-Zeeland

Nieuw-Zeelandse melkveehouders gaan door een turbulente periode. Terwijl melkproductievolumes snel stijgen richting de piek van het seizoen in oktober, zijn de naar beneden bijgestelde melkprijsverwachtingen voor veel melkveehouders niet genoeg om de kosten volledig te dekken. Melkveehouders doen dan ook alles om kosten te beperken. Er wordt gesneden in de voerkosten en het gebruik van kunstmest, terwijl investeringen en niet noodzakelijk onderhoud worden uitgesteld. Daarbovenop heeft het Noordereiland ook te maken met een natte start van het seizoen. Regionaal is de grasgroei minder dan normaal, waardoor voerreserves nu al flink worden aangesproken. Het Zuiderland daarentegen had een goede start van het seizoen. Voor de tweede helft van het seizoen is het weerfenomeen El Niño ook een factor om rekening mee te houden. Vanwege al deze omstandigheden heeft Rabobank de melkproductieprognose voor seizoen 2023/24 bijgesteld naar een daling van 0,7% jaar-op-jaar.

Verenigde Staten

In juli noteerde de Amerikaanse melkproductie voor het eerst sinds juni 2022 een daling (0,5% op jaarbasis). Al is dit geen verrassing, gezien de uitdagende bedrijfseconomische omstandigheden op Amerikaanse melkveebedrijven. De lagere melkprijzen, lagere groei van de melkproductie per koe en de hogere koe slachtingen geven ook aan dat melkveehouders worstelen om hun marge te verbeteren. Daarom heeft Rabobank zijn prognose voor 2023 bijgesteld van +0,7% naar +0,3%, ten opzichte van 2022.

EU en het Verenigd Koninkrijk

De melkproductie in de 27 EU-landen en het Verenigd Koninkrijk in het tweede kwartaal steeg met 0,5% op jaarbasis (zie figuur 2). Hierdoor komt de groei voor de eerste helft van het jaar uit op 0,6%. Het melkvolume voor het tweede kwartaal groeide het meeste in Duitsland, Nederland en Polen. Deze groei werd grotendeels afgevlakt door lagere melkvolumes in Frankrijk, Ierland, Italië en het Verenigd Koninkrijk. Vooral in Frankrijk blijven de verliezen in melkvolumes doorzetten. Dit terwijl de weersomstandigheden in Noordwest-Europa voor de grasgroei tijdens de zomermaanden een stuk gunstiger zijn geweest dan vorig jaar en ten opzichte van april en mei. Zuid- en Oost- Europa hebben daarentegen wel te kampen gehad met extreme weersomstandigheden. Vooral de hitte en droogte was ongunstig voor de grasgroei en gewasontwikkeling. Rabobank blijft bij zijn verwachtingen voor het derde kwartaal ( 0,0%) en vierde kwartaal (-0,5%).

Figuur 2: Europese melkproductie tweede kwartaal 2023 versus 2022

Druk op melkpoederprijzen, kaasprijzen een stuk stabieler

Sinds half juni hebben de Europese zuivelprijzen een stap naar beneden gezet (zie figuur 3). Vooral de prijzen voor magere melkpoeder hebben het momenteel zwaar. Ook de prijzen voor volle melkpoeder en boter daalden flink tussen half juni en midden augustus. De kaasprijzen waren een stuk stabieler met beperkte daling voor EU Goudse en vrij stabiele spotprijs voor Goudse foliekaas (-0,7%). De spotprijs voor mozzarella is de afgelopen weken zelfs gestegen tot een prijsniveau boven die van half juni. Nu die piek van het seizoen achter ons ligt, zijn de Europese spotprijzen voor melk verbeterd. Voor Nederland noteerde de spotprijs midden augustus een prijs van € 41 per 100 kilogram melk, terwijl deze midden juni rond de € 35 per 100 kilogram melk zat.

Figuur 3: prijsontwikkeling en verwachting Europese basis zuivelproducten

De prijsdalingen van melkpoeders kunnen niet los gezien worden van de recente ontwikkelingen op de Nieuw-Zeelandse zuivelveiling Global Dairy Trade (GDT) en Nieuw-Zeelands zoektocht naar markten buiten China. Op de GDT-veilingen in augustus werden hogere volumes beschikbaar gesteld, terwijl de vraag beperkt bleef. Op de meest recente GDT-veiling begin september was sprake van een licht herstel. Hierbij steeg de prijsindex voor volle melkpoeder met 5,3% na een verval van 17,8% tijdens de twee veilingen in augustus. De prijsdaling voor magere melkpoeder is nog geen halt toegeroepen, waardoor de prijsindex de afgelopen drie veilingen in totaal met 8,7% is gedaald.

Nieuw-Zeelands verdieping in markten buiten China zorgt er ook voor dat de EU export voor magere en fat filled (melkpoeder met plantaardige vetten) melkpoeders meer prijsconcurrentie ondervindt in exportmarkten die historisch gezien meer richting de EU leunen. Vooral tijdens maanden dat Nieuw-Zeeland minder melk produceert. Als domino-effect kan dit er bijvoorbeeld voor zorgen dat er binnen de EU meer melk van magere melkpoeder en boter richting kaas en wei wordt toegewezen. Dit omdat dit meer opbrengt. Volle melkpoeder heeft al langer last van deze prijsconcurrentie. Mede hierdoor is de Europese productie van volle melkpoeder in de eerste helft van 2023 met ongeveer 20% gedaald ten opzichte van de eerste 6 maanden van 2020. Voor Nederland is voor deze periode zelfs sprake van bijna een halvering.

Europese zuivelinflatie

De prijsinflatie voor zuivelproducten vlakt Europa breed wel af, maar prijzen liggen nog steeds ruim boven het niveau van 2021 (zie figuur 4). In Frankrijk is de inflatie op zuivelproducten op jaarbasis gestabiliseerd rond de 20% in juni. In Duitsland en Nederland is de zuivelinflatie in juni afgezwakt tot 20% en 17%, ten opzichte van 35% en 27% in maart. Consumenten blijven selectiever in hun uitgaven, ook voor de vakantieperiode lijkt dit het geval te zijn geweest. Onder andere restauranteigenaren moeten hun kosten en liquiditeit ook zien te managen, nu zij ook te maken hebben met flink hogere kosten voor arbeid, kapitaal en energie. Om kosten te besparen worden afvalstromen beperkt, kijken ze naar wijzigingen in recepten en alternatieve ingrediënten en wordt het inkoopbeleid van ingrediënten nog verder aangescherpt. Vooruitkijken verwachten wij tot in 2024 nog geen echte reactie op de afzwakkende inflatie. Hierbij moeten we ook rekening houden met de positie en de manier waarop zuivel wordt geconsumeerd. Deze verschillen zijn aanzienlijk tussen landen, afzetkanalen en producten.

Figuur 4: Consumentenprijsindex voor zuivelproducten

De markt kent momenteel twee gezichten. Prijzen voor melkpoeders staan onder druk, terwijl een duidelijke verbetering van de vraag nog uitblijft. De EU-prijzen en spotprijzen voor kaas en boter lijken daarentegen redelijk stabiel te zijn, terwijl de piek van de Europese melkvolumes achter ons ligt.

Melkprijzen lopen terug in exportregio’s, EU nog op een relatief hoog melkprijsniveau

Nieuw-Zeeland

Fonterra heeft de melkprijsverwachting voor het productieseizoen 2023/24 (juni-mei) de afgelopen periode in twee stappen bijgesteld. Van NZD 8 per kilogram vet- en eiwit (ongeveer € 40 per 100 kilogram melk) naar NZD 6,75 per kilogram vet- en eiwit (ongeveer € 32,50 per 100 kilogram melk). Dit is in lijn met de prognose van Rabobank. De daling van de melkprijs komt onder andere door enkele tegenvallende resultaten op zuivelveiling GDT in augustus. Op de meest recente GDT-veiling begin september was een licht herstel zichtbaar.

“Voor de tweede helft van 2023 verwacht Rabobank een kleinere verbetering van de Amerikaanse melkprijzen.””

Verenigde Staten

Ook in de VS waren melkprijzen tijdens de piek van het seizoen niet genoeg om de kosten te dekken voor Amerikaanse melkveehouders. De gemiddelde melkprijs (All-milk) daalde van circa USD 20,70 per hundredweight (ongeveer € 40 per 100 kilogram melk) in april naar USD 17,40 per hundredweight (ongeveer € 34 per 100 kilogram melk) in juli. De ‘Klasse III’ melkprijs (melk die wordt verwerkt tot kaas) daalde zelfs naar USD 13, 77 per hundredweight in juli ( ongeveer € 27 per 100 kilogram melk). De ‘Klasse IV’ melkprijs (melk die wordt verwerkt tot boter) wist met USD 18,26 per hundredweight (ongeveer € 35,50 per 100 kilogram melk) in juli aardig stand te houden. In augustus verbeterden de prijzen voor beide klassen. Voor de tweede helft van 2023 verwacht Rabobank dan ook een kleinere verbetering van de Amerikaanse melkprijzen. Toch zal ook voor de Amerikaanse melkveehouders de margedruk nog wel even aanhouden.

EU

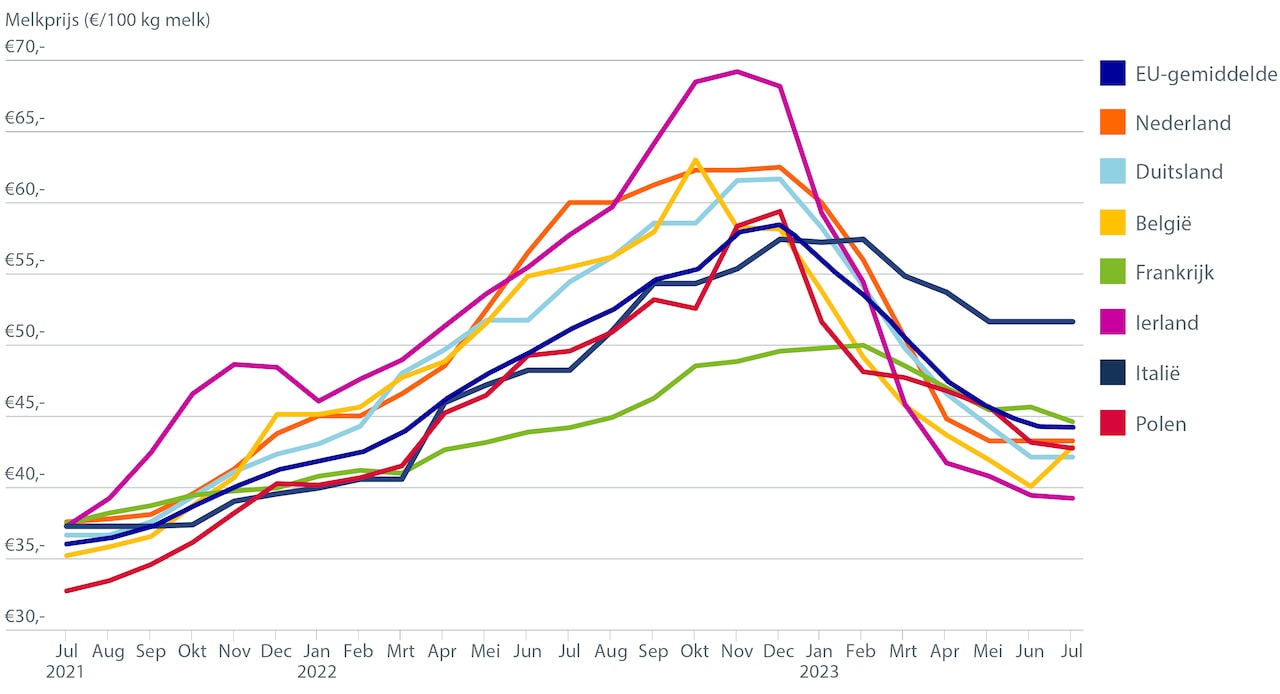

De voorlopige gemiddelde melkprijs in de 27 EU-landen voor juli daalde naar € 44,12 per 100 kilogram ten opzichte van € 47,52 in april. In Ierland daalde de voorlopige melkprijs voor juli naar € 39 per 100 kilogram melk, een val van meer dan € 20 ten opzichte van juli 2022. Dit zorgde onder Ierse melkveehouders wel voor een minder sentiment. Op het Europese vasteland was de melkprijsdaling veelal beperkter, vooral in Frankrijk en Italië. Als we vooruitkijken, verwachten we de aankomende maanden nog wel een kleine correctie (zie figuur 5).

Figuur 5: ontwikkeling melkprijs in diverse Europese landen

Gematigde tot sterke groei voor EU zuivelexport in het tweede kwartaal

De EU zuivelexport liet in het tweede kwartaal van 2023 op jaarbasis een gematigde tot sterke groei zien. De export van volle en magere melkpoeder steeg met maar liefst respectievelijk 44% en 22%. Ook stegen de exportvolumes voor boter met bijna 20%. Voor kaas en weipoeder was de toename een stuk gematigder. Voor het derde kwartaal van 2023 verwacht Rabobank dat EU exportvolumes voor melkpoeders de nodige concurrentie op prijs van producten uit andere exportregio’s. Bovendien lijken belangrijke importregio’s voor melkpoeders, zoals Algerije en Saudi-Arabië, redelijke voorraden te hebben voor de korte termijn. Exportvolumes in het derde kwartaal van 2022 waren relatief laag, waardoor het verval op jaarbasis waarschijnlijk beperkt is.

“Door margedruk op Chinese melkveebedrijven wordt voor de tweede helft van 2023 een afvlakking van de melkproductiegroei van 3,4% verwacht.”

Ondertussen zet het herstel van de Chinese zuivelconsumptie nog niet echt door, terwijl de Chinese melkproductie in de eerste helft van 2023 met 7,5% toenam ten opzichte van 2022. Door margedruk op Chinese melkveebedrijven, vooral voor die met minder dan 100 melkkoeien, wordt voor de tweede helft van 2023 wel een afvlakking van de melkproductiegroei van 3,4% verwacht. Voorraden lijken intussen iets te zijn afgenomen, maar een volledig herstel van de marktbalans wordt op de korte termijn niet verwacht.

Melkaanvoer in Nederland blijft stijgen, melkprijzen iets lager

In het tweede kwartaal van 2023 steeg de Nederlandse melkproductie met 2,2% vergeleken met een jaar eerder. Ook in juli leverden Nederlandse melkveehouders 1,8% meer melk af (zie figuur 6). De hoge melkprijzen waren een stimulans om de melkproductie te optimaliseren, maar het is vooral de lage referentie van vorig jaar waardoor de melkproductie dit jaar fors lijkt toegenomen. Als we de melkvolumes van april t/m juli 2023 vergelijken met de melkaanvoer in dezelfde maanden van 2020, dan is er sprake van een stijging van 0,6%. Voor de aankomende maanden verwachten wij dan ook dat de groei van de Nederlandse melkvolumes verder afneemt.

Zoals verwacht bleven de Nederlandse melkprijzen in de zomermaanden stabiel. Over het algemeen hebben melkverwerkers voor de meeste recent aankondigde uitbetalingsprijzen een gematigde correctie toegepast of hun uitbetalingsprijzen stabiel gehouden. Gezien de marktomstandigheden verwachten we dat er voor de aankomende maanden nog wel enige druk op de melkprijzen blijft. Een positieve ontwikkeling is dat spotprijzen voor boerderijmelk zijn gestegen –nu de piek van het seizoen voorbij is.

Figuur 6: Melkaanvoer in Nederland, januari 2019 – juli 2023

Rekening houden met de toekomst

Melkprijzen hebben een stap teruggedaan, terwijl de daling van de kosten een stuk beperkter is. Gelukkig is de ruwvoerpositie op de meeste melkveebedrijven in Nederland een stuk gunstiger dan een jaar geleden, terwijl de maïs er vaak ook een stuk beter bij staat.

Voor de aankomende maanden verwachten we ook geen noemenswaardige stijging van de melkprijzen. Dit betekent dat het maken van een liquiditeitsbegroting erg verstandig is. Mogelijk ligt er nog een belastingaangifte die betaald moet worden. Met ook een maisoogst in het verschiet voor veel melkveebedrijven, komen er ook nog aanzienlijke kosten voor de loonwerker aan. Daarnaast moet er ook rekening gehouden worden met de oplopende mestafzetkosten. De afgelopen periode zagen we een zeer gespannen mestmarkt waarbij het de nodige moeite kost om plaatsingsruimte te vinden, vooral voor melkveehouders die eerder geen of weinig mest af hoefden te zetten. Dit komt vooral door het afbouwen van de derogatie en een relatief lastige start van het seizoen.

Aangezien de derogatie de aankomende jaren verder wordt afgebouwd, is deze ontwikkeling wel een duidelijk signaal om met elkaar naar passende oplossingen toe te werken. Dit betekent onder andere op zoek naar meer opslag, maximale verwerking maar ook een snelle implementatie van de Landelijke Beëindigingsregeling om hiermee de plaatsingsruimte weer meer in balans te brengen met de productie. Al met al hebben de mestafzetkosten een flinke invloed op de liquiditeit dit jaar.

Wil je sparren over je eigen liquiditeit? Neem dan contact op met je accountmanager.