Update

Inflatiemonitor Nederland - juni 2022

Inflatie is terug van weg geweest en domineert momenteel het economische nieuws. Een sterke stijging van het algemene prijspeil holt de koopkracht van huishoudens uit en kan de winsten van bedrijven aantasten. In deze maandelijkse inflatiemonitor voor de Nederlandse economie geven we duiding aan de inflatiecijfers en presenteren we onze inflatieverwachtingen. Voor meer technische informatie verwijzen we naar de laatste paragraaf van deze publicatie.

Flashcijfers voor mei 2022

Het Centraal Bureau voor de Statistiek (CBS) heeft het (voorlopige) inflatiecijfer voor mei 2022 gepubliceerd: 10,2 procent. Dit betekent dat het gemiddelde prijspeil in mei 10,2 procent hoger lag dan in dezelfde maand een jaar geleden. We hadden zelf een inflatiecijfer voor mei verwacht van 8,5 procent (zie verwachtingen verderop). Energieprijzen zijn nog steeds de grootste factor, maar daarnaast stijgen ook de prijzen van andere producten (figuur 1).

Figuur 1. Inflatie in mei 2022 kwam uit op 10,2 procent

Tabel 1. Heatmap inflatiecijfers

Energie nog steeds belangrijkste factor

De belangrijkste reden voor de hoge inflatie blijven de hoge energieprijzen, die ruim 67 procent hoger lagen dan in mei vorig jaar. De gasprijs daalde weliswaar, maar was nog steeds tweeënhalf keer zo hoog als een jaar geleden. Ruwe olieprijzen lagen in mei zo’n 63 procent boven het niveau van een jaar geleden. De bijdrage van de energieprijzen aan het inflatiecijfer bleef met 56 procent weliswaar flink, maar daalde ook naar het laagste niveau sinds september vorig jaar.

De CBS-methodiek zorgt echter voor een overschatting van de hoeveelheid consumenten die een energieprijsstijging ervaren. Deze methodiek gaat ervan uit dat ieder huishouden maandelijks een nieuw energiecontract moet afsluiten tegen de dan geldende tarieven. Daarmee neemt de HICP-index een voorschot op toekomstige stijgingen van de energierekening. In de praktijk heeft maar 44 procent van de huishoudens een flexibel energiecontract en zelfs dan is het de vraag in welke maand de energieleverancier de prijzen aanpast. Wel zullen huishoudens die hun vaste contract in de toekomst moeten vernieuwen zich door de methode van het CBS alsnog geconfronteerd zien met hogere energielasten (wanneer energietarieven hoog blijven), terwijl de bijdrage van energie in de algehele HICP-index juist sterk is teruggelopen.

De transactiedata van de Rabobank bevestigen dit beeld. Slechts 41 procent van de consumenten had in maart een hogere energierekening dan in augustus vorig jaar (figuur 2). Hieruit kunnen we concluderen dat de stijgingen van de energieprijzen op de wereldmarkt nog niet iedere Nederlander hebben bereikt.

Figuur 2. 41 procent van consumenten had in maart hogere energierekening

De hogere energieprijzen treffen wel geleidelijk aan steeds meer mensen. Het percentage van de Nederlanders dat te maken heeft met een gelijkblijvende kosten voor energie daalt al maanden. Bovendien stijgt het aandeel consumenten dat te maken heeft met een stijging van de energiekosten harder dan het aandeel dat een daling ervaart. Verder is de gemiddelde procentuele energieprijsstijging hoger dan de gemiddelde energieprijsdaling. In maart bedroeg de energierekening voor 11 procent van de consumenten meer dan 60 euro ten opzichte van de rekening in augustus 2021; voor (bijna) de helft van deze groep (dus 5 procent van de klanten) was het zelfs meer dan 100 euro (zie figuur 3).

Figuur 3. 11 procent klanten betaalt meer dan 60 euro extra voor energierekening

Wel zien we langzaam maar zeker een verschuiving van de hoge bijdrage van energie aan het totale inflatiecijfer naar een hogere bijdrage van prijsstijgingen van voedsel en andere productcategorieën (zie tabel 1). Dit geeft aan dat de inflatie de komende tijd hardnekkiger zal worden.

Voedselprijzen

De verschuiving in de richting van hogere voedsel- en kerninflatie zette in mei door (zie tabel 2). Gemiddeld lopen de prijzen in de supermarkt momenteel met ongeveer 0,3 procentpunt per week op. Vergeleken met vorig jaar mei liggen de prijzen nu zo’n 8 procentpunt hoger. De meer gematigde prijsontwikkelingen van alcoholische dranken en tabak dempen de gemiddelde prijsstijging. De inflatie op voedingsmiddelen en non-alcoholische dranken ligt juist hoger dan gemiddeld.

Stijgende consumentenprijzen zijn over het algemeen lastig op weekbasis te relateren aan de prijsveranderingen op de onderliggende agrogrondstofmarkten. Retailers houden voorraden aan, hebben leveringscontracten of prijsonderhandelingen, waardoor er een aanzienlijke vertraging kan optreden tussen de hogere grondstofprijzen die voedselproducenten moeten betalen en de prijzen die de consument in de supermarkt betaalt. Daarnaast kunnen partijen in de keten omwille van de concurrentieverhoudingen hogere kosten (tijdelijk) voor eigen rekening nemen.

Tabel 2. Prijsontwikkeling in de supermarkten (in % ten opzichte van eind mei 2021)

De top-10 productcategorieën met de hoogste prijsstijgingen (zie tabel 2) laat duidelijk zien waar de oorlog in Oekraïne de voedingssector raakt. De gebrekkige aanvoer van zonnebloemolie uit Oekraïne en de exportban op Indonesische palmolie treffen uiteraard categorieën zoals ‘Olie & Vetten’ en ‘Margarine’ (30-80 procent oliezaden), maar bijvoorbeeld ook alle producten waar mayonaise in verwerkt zit zoals ‘Broodsalades’. Grondstofprijzen voor alternatieve oliezaden zoals raapzaad en sojaolie liggen momenteel tot ruwweg 50 procent hoger dan een jaar geleden, dus op korte termijn zal de prijsdruk in deze productcategorieën niet snel afnemen.

Sinds twee maanden zijn ook de vleescategorieën sterk vertegenwoordigd in de top-10. Voor varkens- en pluimveehouders bepalen voerkosten 60 tot 80 procent van de totale kosten. Veel van het voermaïs werd voorheen uit Oekraïne geïmporteerd. De stijgende voerkosten leiden tot hogere vleesprijzen. Omdat de vleescategorieën gezamenlijk ongeveer 15 procent van het Nederlandse boodschappenmandje uitmaken, tikken deze prijsstijgingen hard door in de totale voedselprijsinflatie.

Inflatieverwachtingen

We verwachten dat de inflatie volgens de geharmoniseerde consumentenprijsindex (HICP) voor 2022 uitkomt op gemiddeld 7,8 procent en voor 2023 op 4,5 procent (zie de groene lijn in figuur 4). Onze inflatievoorspellingen blijven dus vrijwel ongewijzigd ten opzichte van de vorige inflatiemonitor, ondanks veranderingen in de onderliggende dynamiek. Hieronder geven we meer toelichting.

Figuur 4. Inflatie komt naar verwachting uit op 7,8 procent in 2022

Impact olieboycot

De Europese Commissie heeft een akkoord bereikt over een boycot van Russische olie. Daarom hebben we onze olieprijsvoorspelling opwaarts bijgesteld (zie figuur 5). In ons oude basispad gingen we ervan uit dat de prijs zou pieken op 140 dollar per vat Brent. In ons nieuwe pad gaan we ervan uit dat de prijs kan oplopen naar 154 dollar per vat in het eerste kwartaal van 2023. Dit pad is enigszins gematigd ten opzichte van het pad dat we eerder hebben gecommuniceerd in een scenariostudie waarin we de effecten van een Russische olieboycot hebben doorgerekend. Hier zijn verschillende redenen voor.

Ten eerste heeft de EU-boycot van Russische olie alleen betrekking op olie die per tanker wordt verscheept. Dit betreft 75 procent van alle Russische olie-export naar de EU. Olie die per pijplijn wordt geleverd, kan dus blijven stromen en hiermee komt de EU tegemoet aan bezwaren van Hongarije. Dit land is sterk afhankelijk van Russische olie en was bang dat een volledige boycot van Russische olie zijn economie sterk zou schaden. Omdat Duitsland en Polen al hebben aangegeven dat ze ook zullen stoppen met de invoer van Russische olie per pijplijn, zal in 2023 uiteindelijk 80 tot 90 procent van alle Russische olie zijn uitgefaseerd.

Ten tweede wordt de boycot pas per 2023 van kracht, terwijl we eerder uitgingen van een boycot die in het derde kwartaal van 2022 effectief zou worden; wat EC-voorzitter Von der Leyen ook had gecommuniceerd. Door de langere aanlooptijd kan de EU zich beter voorbereiden en proberen de Russische olie te vervangen door olie die elders kan worden aangekocht. Waar we eerder uitgingen van een van substitutiemogelijkheid van Russische olie van 50 procent, hebben we deze nu opgehoogd naar 75 procent.

Daarnaast speelt mee dat de vraag naar olie zal toenemen doordat China zijn lockdownmaatregelen aan het afschalen is. Het is ook de vraag hoe groot dit effect zal zijn. Bovendien zal de vraag naar ruwe olie toenemen naarmate knelpunten in raffinagecapaciteit worden opgelost. Dit zorgt waarschijnlijk voor extra opwaartse prijsdruk later dit jaar (zie figuur 6).

Figuur 5. Olieprijs piekt naar verwachting begin 2023

Figuur 6. Prijs voor diesel en ruwe olie loopt sterk uiteen

Impact stop van Russische gasleveringen aan Nederland

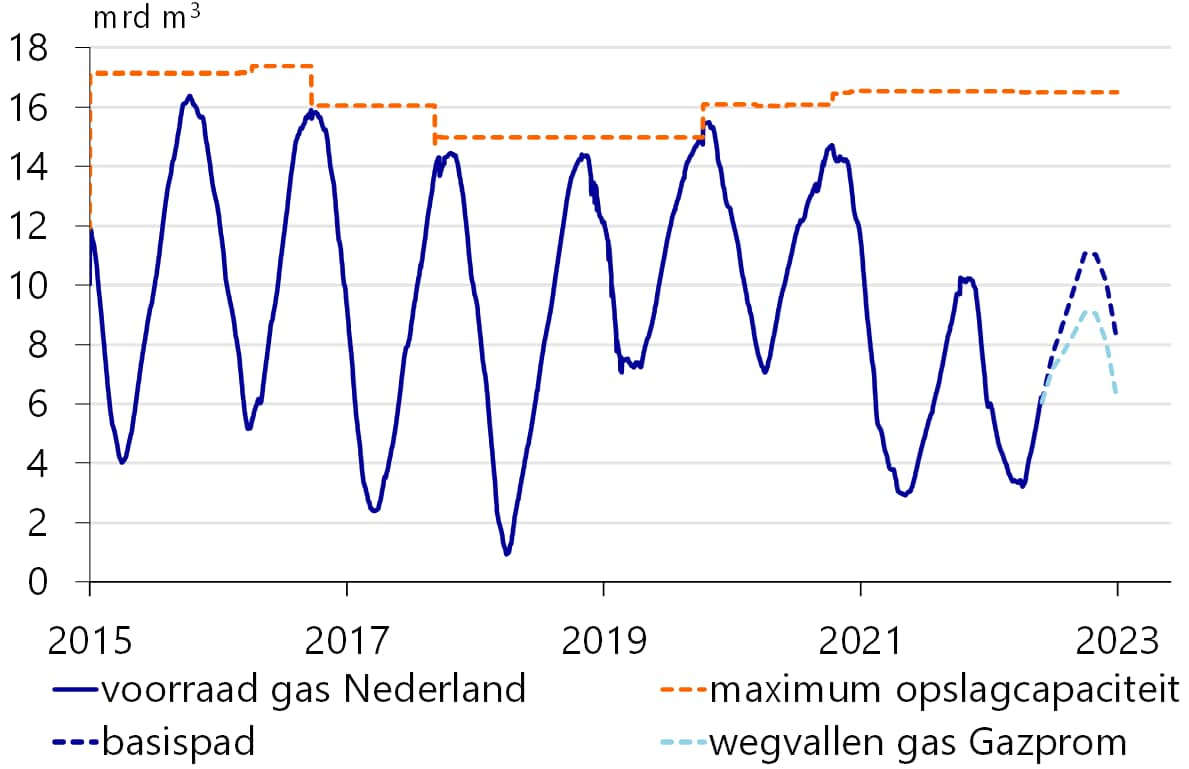

Moskou heeft besloten om de gasleveringen van het Russische staatsbedrijf Gazprom aan het Nederlandse GasTerra te staken vanaf 31 mei 2022 tot 1 oktober 2022, wanneer het contract van GasTerra met Gasprom eindigt. Hierdoor wordt 2 miljard m2 gas niet geleverd, wat neerkomt op 5 procent van het totale binnenlandse gasverbruik in Nederland. De reden voor het staken van de gasleveringen is de eis van Rusland om in roebels te worden betaald. GasTerra had al eerder aangegeven niet op deze eis in te willen gaan en geanticipeerd op de leveringsstop. Zonder levering van Gazprom is het lastiger om de toch al lage gasvoorraden in Nederland tijdens de lente en zomerperiode aan te vullen (figuur 7).

Figuur 7. Zonder gas van Gazprom zouden voorraden voor ingaan winter kunnen pieken op schamele 9 miljard kuub

Tegelijkertijd heeft GasTerra aangegeven de twee miljard aan gederfde gasleveringen elders te hebben ingekocht, om aan leveringsplichten te kunnen voldoen. Op de spotmarkt voor gas zagen we na de aankondiging van Gazprom weinig beweging, dus ook de impact op de gasprijs, en daarmee op de inflatie, blijft naar verwachting beperkt.

Inflatie wordt hardnekkiger

Vooruitkijkend verwachten we dat de directe bijdrage van de energieprijzen aan de stijging van het algemeen prijspeil langzamerhand in de richting van de nul gaat bewegen. Dit betekent niet dat het effect van hogere energieprijzen op de stijging van het algemeen prijspeil is uitgewerkt. Consumenten zijn niet de enigen die te maken hebben met hogere ruwe olie- en gasprijzen waardoor benzine aan de pomp en de gasrekening duurder uitvallen. Producenten worstelen hier ook mee en hebben bovendien last van verstoringen in de toeleveringsketens en hogere transportkosten. Het gevolg is dat de kostprijs van een flink aantal producten de afgelopen periode hard is gestegen. Consumenten krijgen die kosten deels indirect weer op hun bord wanneer producenten besluiten deze hogere kostprijs door te berekenen in hun verkoopprijzen. Dit doen producenten echter vaak maar gedeeltelijk en vaak met aanzienlijke vertraging.

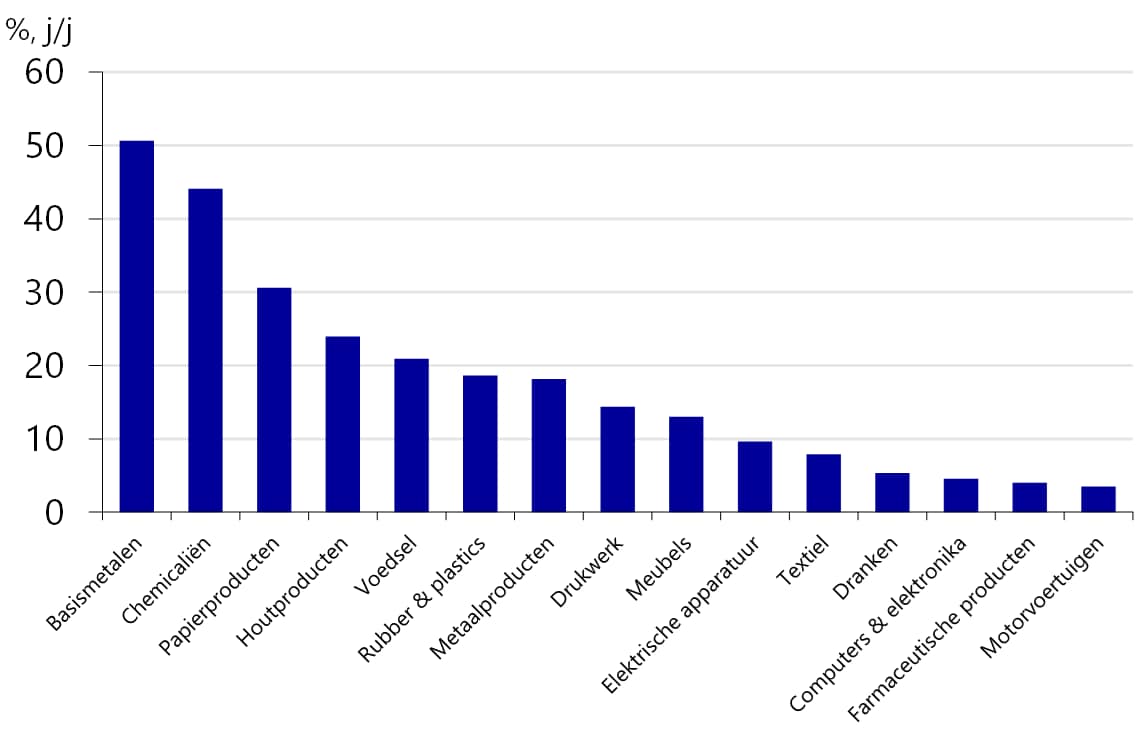

Vooruitkijkend verwachten wij dat producenten proberen om hun hogere kostprijs zo veel mogelijk door te berekenen. Energie als input blijft naar verwachting voorlopig duur en daardoor neemt de druk toe om de prijzen te verhogen. De oliemarkt is extreem krap, onder meer door de afbouw van schalieoliecapaciteit in Amerika tijdens de coronacrisis en de sancties op bijvoorbeeld Venezuela. Ook bij gas verwachten we geen forse prijsdalingen, omdat door de energietransitie de vraag naar gas als relatief schone brugbrandstof de komende tijd hoog zal blijven. De prijzen van consumentengoederen waarvan basisgrondstoffen, zoals metaal en hout, een belangrijke input is liepen de afgelopen periode hard op (zie figuur 8). In welke mate producenten deze hogere kostprijs kunnen doorberekenen, is afhankelijk van een aantal factoren. Producenten die actief zijn in competitieve bedrijfstakken hebben minder ruimte om hun prijzen te laten oplopen, omdat ze anders marktaandeel kunnen kwijtraken. Tegelijkertijd is de winstgevendheid in dit soort bedrijfstakken laag, waardoor bedrijven eerder financieel in de problemen kunnen komen. Ook bedrijven actief in sectoren met een hoge vacaturegraad zullen hun prijzen willen verhogen vanwege de hogere loonkosten die ze moeten betalen om werknemers aan te trekken.

Figuur 8. De kostprijs van basismetalen, chemicaliën en hout liep rap op (april 2022)

Uit de supermarktprijzen leiden wij af dat lang niet alle voedselproducenten hun hogere kostprijs hebben doorberekend aan consumenten. Op basis van dagprijzen voor graan en gas ligt de kostprijs van bijvoorbeeld een standaard supermarktbrood ruwweg 30 procent hoger dan vorig jaar. Daar steekt de 8 tot 10 procent hogere broodprijs op het schap schril tegen af. De prijsstijging op zogenaamd klein brood, zoals bolletjes, is nog een flink stuk lager. Ook in categorieën als wijn of noten zijn de consumentenprijsstijgingen (respectievelijk 2 en 6 procent) lager dan je op grond van grondstofprijsontwikkelingen (maar ook verpakkings- en transportkosten) zou verwachten. Gezien deze achterblijvende categorieën en de hogere productenprijzen voor de Nederlandse voedingsindustrie van 21,6 procent in april 2022 zullen de consumentenprijzen en daarmee de voedselprijsinflatie de komende weken naar verwachting verder oplopen.

Bijlage: technische toelichting en definities

Inflatie is een aanhoudende stijging van het gemiddelde prijspeil. Hierbij kan het gaan om allerlei verschillende prijzen. Ondernemers zullen bij inflatie vooral denken aan de kosten voor verbruik tijdens het productieproces, invoerprijzen of groothandelsprijzen. In de volksmond heeft inflatie vooral betrekking op een aanhoudende stijging van de consumentenprijzen en daar kijken we in deze publicatie naar. Om de ontwikkeling van de consumentenprijzen te meten, bestaan twee indices: de consumentenprijsindex (CPI) en de geharmoniseerde consumentenprijsindex (HICP). Deze indices zijn gebaseerd op de gewogen prijsontwikkeling van een mandje van producten en diensten dat betrekking heeft op een gemiddeld uitgavenpatroon.

De eerste index meet uitsluitend de uitgaven van Nederlandse ingezetenen, zowel binnen als buiten onze landsgrenzen. De HICP meet daarentegen de uitgaven van Nederlanders en buitenlanders binnen Nederland, en is ontwikkeld zodat consumentenprijsindices binnen de Europese Unie gemakkelijker met elkaar zijn te vergelijken. Dit omdat de berekeningsmethoden van nationale CPI-cijfers ook weer van elkaar verschillen. Verder wijken ook de mandjes van goederen en diensten waarop de HICP en de Nederlandse CPI zijn gebaseerd van elkaar af. Zo valt de toegerekende huur eigen woning buiten de HICP, maar juist binnen de CPI.

In deze publicatie kijken we naar de ontwikkeling van de HICP. Deze definitie sluit aan bij de officiële ramingen van RaboResearch en het is ook de indicator waar de Europese Centrale Bank (ECB) naar kijkt.

De maandelijkse inflatievoorspellingen zijn gebaseerd op een drievergelijkingenstelsel van RaboResearch. Voor meer toelichting verwijzen we naar Erken en De Groot (2021). Wel hebben we het model aangepast om rekening te houden met non-lineariteiten in de doorwerking van de elektriciteitsprijzen en de olie- en gasprijzen op de consumentenprijzen. Dit betekent dat het model boven een bepaalde drempelwaarde een andere elasticiteit toepast. Zo zullen energiemaatschappijen bij gasprijzen die deze drempelwaarde overschrijden genoodzaakt zijn een groter deel van de prijsstijging door te belasten aan consumenten dan bij een prijs die onder deze waarde ligt. Ook zullen zij alleen nog variabele modelcontracten aanbieden in plaats van langlopende contracten. Beide elementen zorgen voor een groter effect op de consumentenprijzen dan in een situatie van lage gasprijzen.